宮崎ゆう

ライター・インタビュアー。元銀行員の経験を活かして、ビジネスに関する執筆を行う。セールスライティングやコラムの執筆が得意で、経営者インタビュー・若手社員インタビューなどの実績も多数。対応ジャンルはITやコンサル、NGO、バックオフィスなど。一橋大学大学院修了(社会学修士)、2019年からフリーランスとして稼働。

インボイス制度開始まで1年を切り、徐々に制度の認知度も上がってきました。多くの方が情報収集を始めており、具体的な対策に乗り出す事業者も増えています。

インボイス制度とは何なのか、これによって経理業務がどのように変わるのか。ワークフローの再構築や取引先とのコミュニケーションは、いつまでにどのように進めればよいのか。本記事では、インボイス制度の大局から対応策まで広く解説します。

※本記事は執筆時点(2022年12月9日)での法令等に基づき執筆され、R&ACが確認したものですが、特にインボイス制度については様々な議論が今も展開されていることをふまえ、お読みになる時点での正確性を担保するものではないことをご承知おきください。

目次

2023年10月からインボイス制度が開始されます。インボイス制度下においては、所定の事項が記載された「適格請求書(インボイス)」等を受領しなければ、請求書等を受け取って代金を支払っても仕入税額控除を原則として※受けられなくなります。

インボイス制度にまつわる重要な論点として、「課税転換」があります。適格請求書を発行できるのは登録を受けた課税事業者のみであり、免税事業者は課税事業者に転換するかを考えなければなりません。一方、適格請求書を受け取れないことによって仕入税額控除を受けられなくなるのは受け手側であるため、双方にとって悩ましい問題です。

※2022年12月現在、小規模事業者の負担軽減のための特例が検討されるなど、インボイス制度開始に伴う影響を緩和する措置の導入が議論されているようです。仕入税額控除の要件等は変更される可能性があります。

消費税額は、「課税売上げに係る消費税額(売上税額)−課税仕入れ等に係る消費税額(仕入税額)」で計算されます。

たとえば11,000円(10,000円+消費税1,000円)の製品を作るために6,600円(6,000円+消費税600円)の原材料を購入したとき、納税すべき消費税額は(1,000円−600円=)400円となります。

インボイス制度下では、適格請求書等ではない請求書等では仕入税額控除を受けられないことになり、買い手にとっては痛手となります(ただし2029年までは、経過措置として仕入税額の一定割合を控除する仕組みがあります)

2019年10月から軽減税率制度が導入され、日本の消費税は標準税率10%と軽減税率8%の複数税率となりました。適格請求書は、請求書等を受け取る側に対し、正確な適用税率・消費税額等を伝えるものです。

なお、インボイス制度については現在も各所で話題となっていますが、この制度導入が決まったのは2016年の税制改正でした。当初は2021年4月から導入の予定でしたが、消費税率10%への引き上げ延期に伴ってインボイス制度も延期。2023年10月からの施行となりました。

インボイス制度の導入によって、発行する側・受け取る側双方の経理業務への影響が予想されます。発行する側に注目されがちなインボイス制度ですが、適格請求書を受け取る準備も重要です。

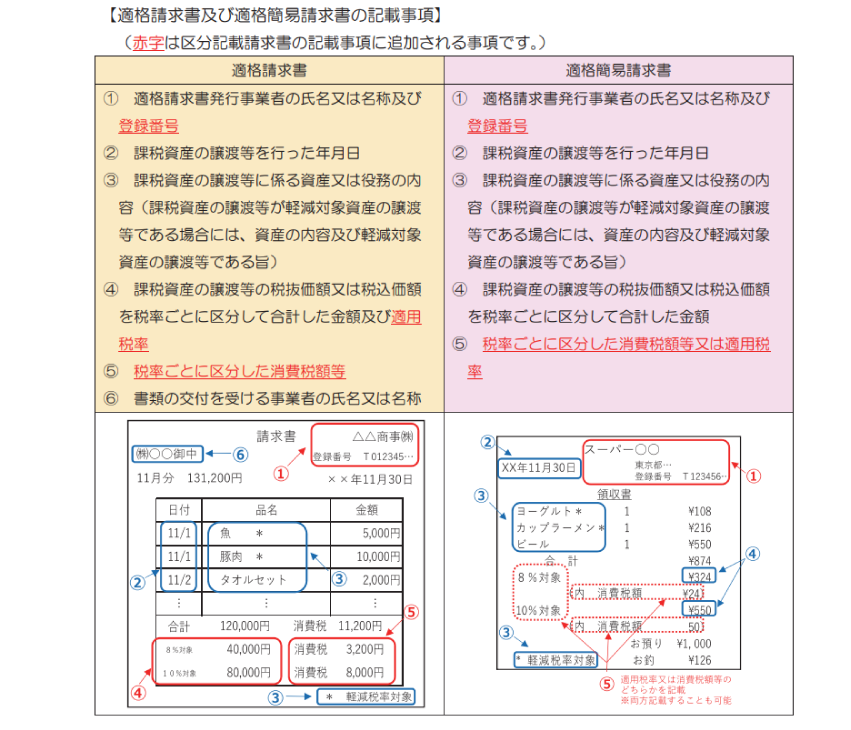

現在使われている請求書等は「区分記載請求書」と呼ばれるものです。消費税の複数税率化を受けたものであり、単一税率だった時代の「請求書等保存方式」からインボイス制度への移行期間におけるものとして定められました。区分記載請求書には、軽減税率の対象品目である場合にはその旨の明示、税率ごとに分けられた合計金額の記載、などが求められています。

区分記載請求書は、「事業者の準備等の執行可能性に配慮」した「簡素な方法」という位置付けでした。インボイス制度下における適格請求書には、区分記載請求書よりも細かい記載が必要となります。具体的には下図 の通りなのですが、登録番号や税率ごとに区分した消費税額等の記載が求められることになります。また、適格請求書を発行した場合、その写し、または電磁的記録を一定期間保存しておかなければなりません。

引用:国税庁『適格請求書等保存方法(インボイス制度)の手引き』 (参照:2022_12_22)

適格請求書を受け取る時にも注意が必要となります。要件を満たした請求書等でなければ、仕入税額控除を受けられなくなってしまう可能性もあります。さらに、相手事業者が登録を受けた適格事業者であるかどうかも確認すべきです。登録番号は「国税庁適格請求書発行事業者公表サイト 」に掲載されています。

適格請求書を発行するためには、「適格請求書発行事業者」として登録を受けなければなりません。なお申請から登録まではタイムラグがあることに注意しましょう。2023年10月1日のインボイス制度施行日に登録するためには、原則として2023年3月31日までに申請しなければなりません。

引用:国税庁 『お問い合わせの多いご質問(令和4年11月25日掲載)』 (参照:2022_12_22)

その登録を受けられるのは課税事業者に限られます。現時点での免税事業者が登録を受けるためには新たに課税事業者に成る必要があり、消費税の納税義務が生じます。また登録を受けると、「国税庁適格請求書発行事業者公表サイト」において登録番号・氏名等の情報が公表されます。取引相手に免税事業者がいる場合などは、事前に意向を確認しておくことをおすすめします。

適格請求書発行事業者として登録されていなければ適格請求書は発行できませんが、登録は任意です。なお、適格請求書等に該当しない請求書等であれば受け手側は原則として仕入税額控除を受けられない仕組みですが、制度開始から6年間に限っては仕入税額の一定割合の控除を受けられることとなっています。※

※前述の通り、特例の検討などがなされています。仕入税額控除の要件等は変更される可能性があります。

適格請求書の受け取りに向けた準備も大切です。取引先が適格請求書発行事業者の登録を受けているのかを確認する必要があります。取引先の登録番号・氏名等の情報は「国税庁適格請求書発行事業者公表サイト」で確認できます。

さらに、取引先から渡された適格請求書等がきちんと要件を満たしているか、受け取る都度確認するのがよいでしょう。注意すべき点として、そうした取引にはお得意様だけでなく、タクシーや小売店、駐車場の利用など単発の取引も含まれます。一般に不特定多数を相手とする事業者の場合には「適格簡易請求書」と呼ばれる「請求書受領者の氏名又は名称」などの記載がないものが適格請求書の代わりとして認められますが、その場合にも要件を満たしているか確認しなければなりません。※

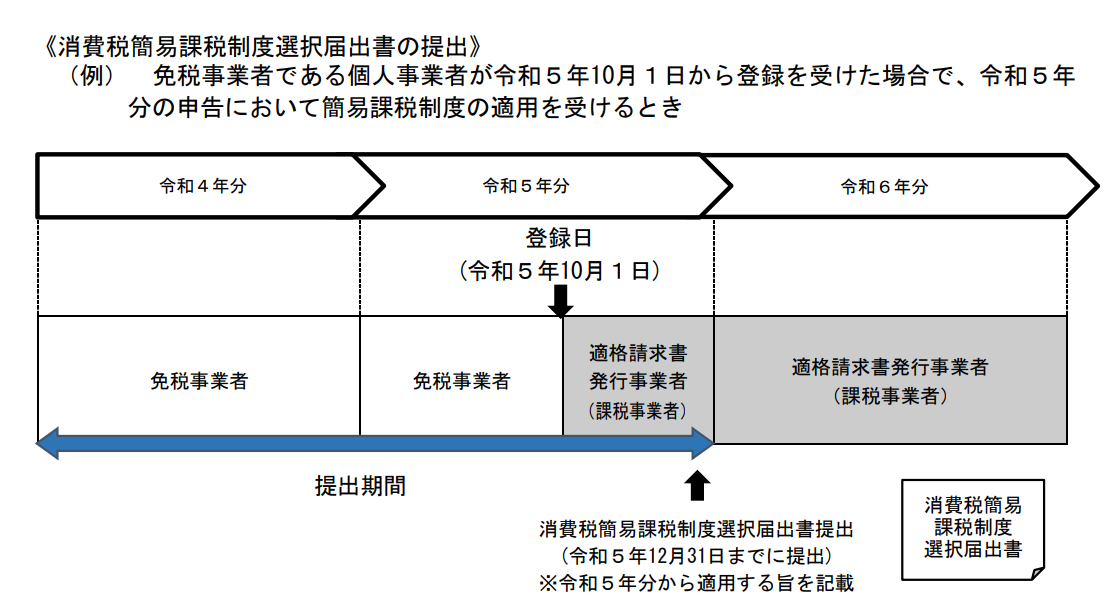

なお、基準期間の課税売上高が5,000万円以下の事業者の場合、「簡易課税制度」を選択することもできます。この場合、実際の仕入税額ではなく売上税額等を基準として消費税額が計算されるため、取引先の請求書等が適格請求書かどうかを確かめる必要はなくなります。事務負担の懸念がある場合、簡易課税制度の選択を検討してみてもよいでしょう。

※一部事業者・一定額以下の取引の場合には、受け取った請求書等が適格請求書でなくても仕入税額控除を受けられるようにすべきだという議論もあり、何らかの特例が設けられる可能性もありそうです。最新の情報をふまえつつご判断ください。

インボイス制度開始まで時間的な余裕があるように感じるかもしれませんが、行うべき準備も多く実際は意外とタイトです。いつまでに何をすれば良いのか、何に注意すれば良いのか。以下を参考にしつつ、準備を進めていただければ幸いです。

インボイス制度が始まる2023年10月1日に登録を受けるためには、原則として2023年3月31日までに登録申請書を提出する必要があります。それまでに登録申請書を提出できなかった「困難な事情」がある場合には救済措置もありますが、登録の意思が固まっている場合には3月末までに登録しておくのがよいでしょう。登録はe-Taxから行えます。

自社の登録だけでなく、取引先が登録するかどうかも重要です。取引先の登録如何によって自社の仕入税額控除が左右されるからです。特に免税事業者と取引を行っている場合、その動向を確認し、場合によってはすり合わせを行っておくのがよいでしょう。

なお取引先とのすり合わせに際しては、下請法や独禁法なども参照しつつ、無理な要求を行わないよう注意しましょう。たとえば下請法上の親事業者に該当する場合、請求の段階において相手が適格請求書を発行できない免税事業者であることが判明しても、それを理由に報酬を減額すると下請法に抵触するおそれがあります。自社が下請法上の親事業者ではない場合も、たとえば取引相手が課税事業者にならないのであれば取引を打ち切るなどと一方的に通告する行為は、独禁法に抵触するおそれがあります。

免税事業者にとって課税転換は経営上の一大事であり、決断を即座に下せる事業者ばかりではありません。フリーランスなどの免税事業者と継続的に取引を行っている場合、早めの相談を行っておくのがよいでしょう。3月中の申請を見越すのであれば、相応の余裕を持って検討を始めたいところです。

ここまで確認してきた通り、適格請求書を発行する際にも受け取る際にも一定の事務負担が発生し、ワークフローの再構築が求められます。2023年10月の制度開始に間に合うよう、あらかじめ運用体制を確立しておくのが無難です。

インボイス制度下における運用体制は、2つの理由からデジタル化を進めておくことをおすすめします。1つ目として、適格請求書の受発注では確認すべき事項が従前よりも増えることが挙げられます。例えば適格請求書を受け取る際には登録番号が正しいかどうかを確認すべきですが、そのためには「国税庁適格請求書発行事業者公表サイト」を参照しなければなりません。あるいは発行する際に記載漏れがあれば取引先に迷惑を掛けてしまうおそれもあります。手作業で行うとミスや非効率につながりうるので、これを機会にシステムの導入を検討するのがよいでしょう。

2つ目の理由として、改正電子帳簿保存法(電帳法)との兼ね合いがあります。電帳法は2023年12月に宥恕期間が終了する予定で、2024年からは請求書等を電子データで受領した場合には電子保存を行わなければならなくなる可能性があります※。

2023年の間は「やむを得ない事情」があれば紙に出力しての保存も認められますが、インボイス制度施行後3ヶ月だけのために紙ベースのワークフローを定めるのは現実的ではありません。インボイス制度開始のタイミングでシステムの本格導入を行うことが望ましいと言えます。

※こちらも特例措置の導入が検討されているようです。最新の情報をふまえつつご判断ください。

インボイス制度が施行されると、経理業務のワークフローは変革を求められます。そうした変革は取引先の動向にも影響されるため、早めに社内外のコミュニケーションを取って準備を進めていく必要があります。

インボイス制度は大きな変革点ですが、経理業務としては他にも大きなイベントがたくさんあります。多くの事業者が登録申請書を提出することが見込まれる3月は、そもそも年度末であり確定申告の時期とも近接していて経理などバックオフィスにとっては繁忙期です。インボイス制度施行のわずか数ヶ月後には電帳法の宥恕期間終了が待ち受けています。仮にシステムを新規導入するとなれば、それに合わせたルール設定や運用試験も行うことになるでしょう。スケジュールに余裕を持たせつつ準備を進めておくことをおすすめします。

著者プロフィール

宮崎ゆう

ライター・インタビュアー。元銀行員の経験を活かして、ビジネスに関する執筆を行う。セールスライティングやコラムの執筆が得意で、経営者インタビュー・若手社員インタビューなどの実績も多数。対応ジャンルはITやコンサル、NGO、バックオフィスなど。一橋大学大学院修了(社会学修士)、2019年からフリーランスとして稼働。