ライトニングトーク

IPOまでに必要な準備の概念

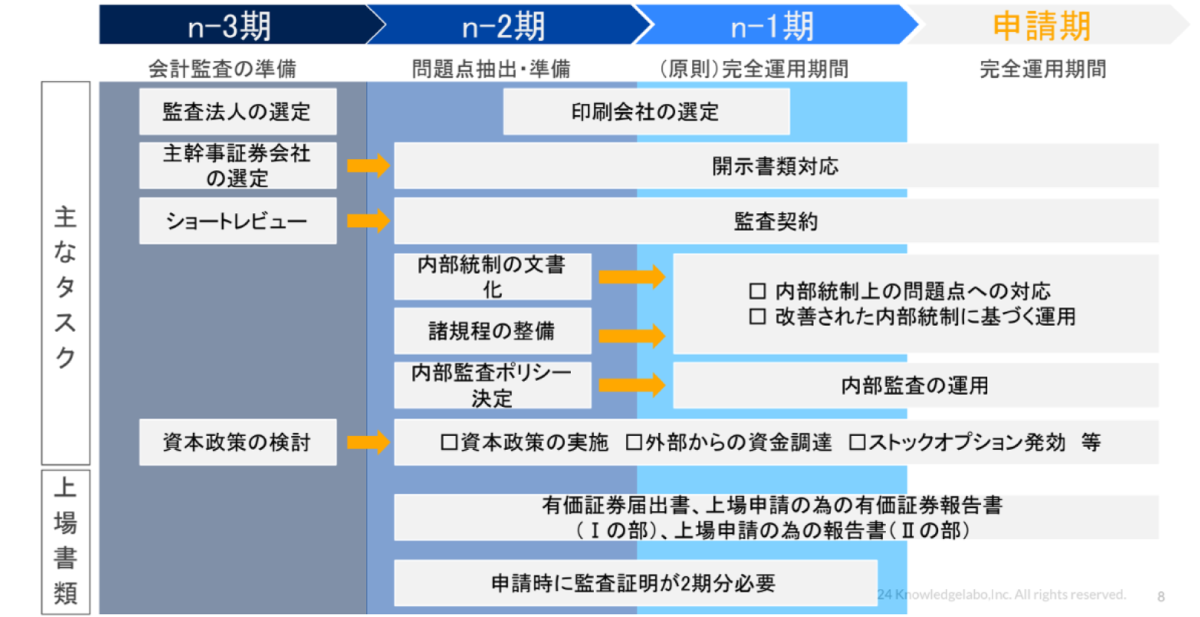

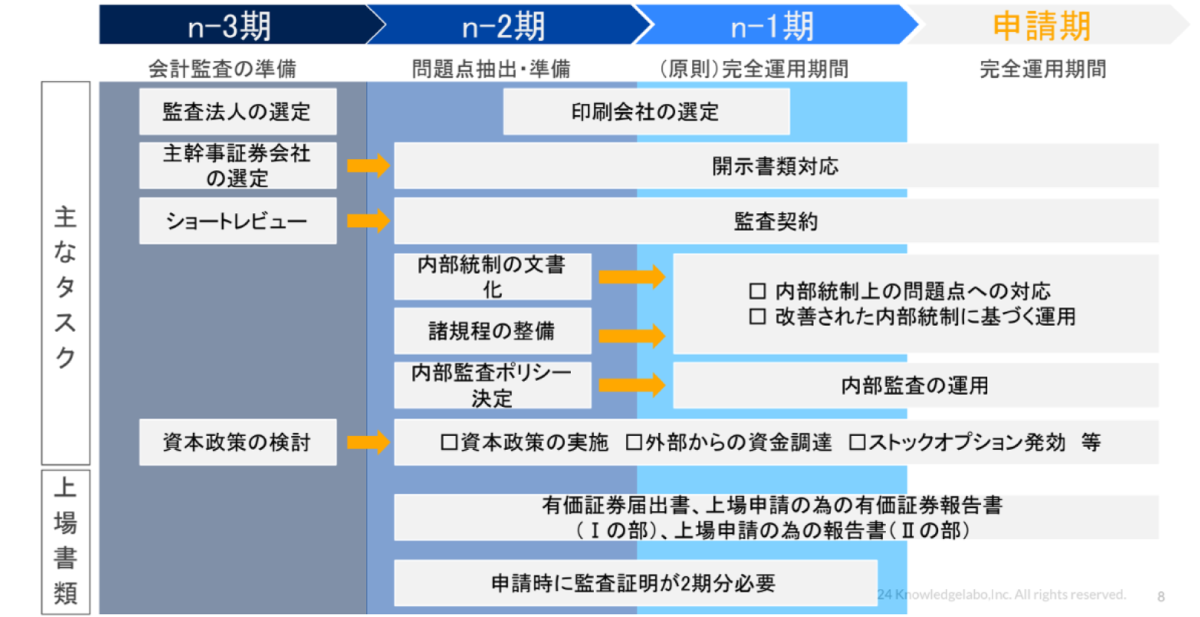

ナレッジラボ 門出(以下、門出):はじめに、上場までの大まかな流れをご覧ください。

門出:N-3期でやるべきことに注目してください。本格的な上場準備が始まるのはN-2期ですが、監査法人や主幹事証券会社の選定、ショートレビューなどはN-3期のうちに完了しておく必要があります。監査受嘱のハードルが高まっていることを背景に、昨今ではN-3期の位置づけが非常に重要になってきていると言われています。

監査に入るまでの各フェーズで重要になること

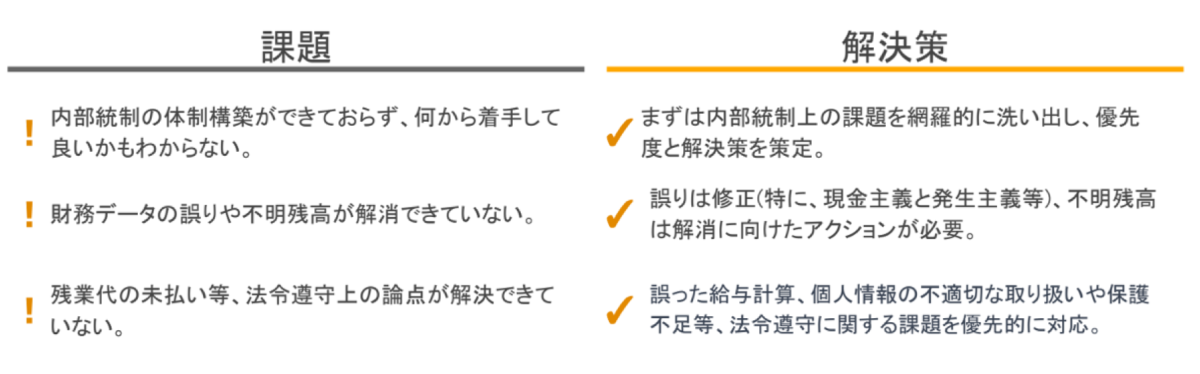

門出:次に、それぞれのフェーズの課題と解決策を大まかに説明します。

N-3期

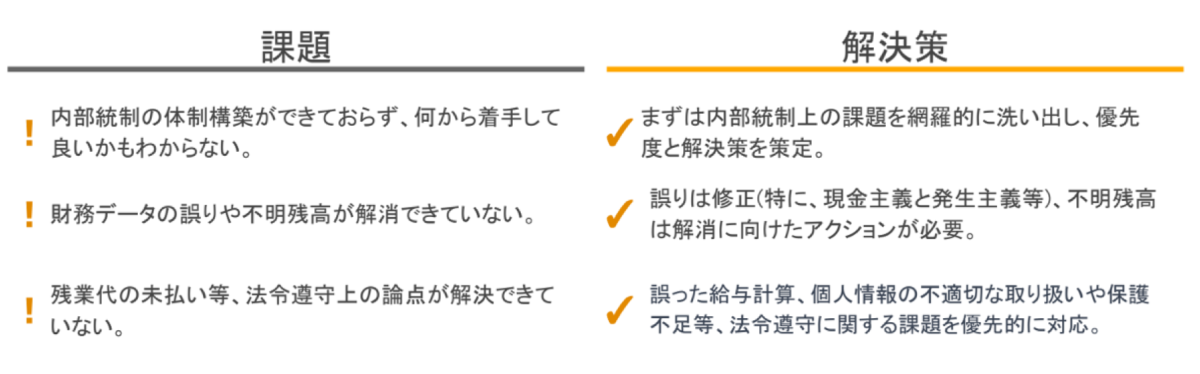

門出:N-3期は企業ごとの課題感が顕著になる時期です。このフェーズで既に上場を意識して内部統制の作り込みをしている企業もあれば、事業のスピード感を優先するあまり統制構築は後手に回っている企業もあるなど。N-3期の重要性が高まっている今、N-2期を迎える前に、対応策を検討できる粒度で内部統制の構築における課題を洗い出しておくことが求められます。

他にも、不明残高の解消や法令遵守はどの企業にも共通する課題です。上場を目指すフェーズの企業では財務責任者の入れ替わりが激しいケースも少なくありませんが、誤りや不明点はN-3期の段階で解消しておきましょう。

N-2期〜N-1期

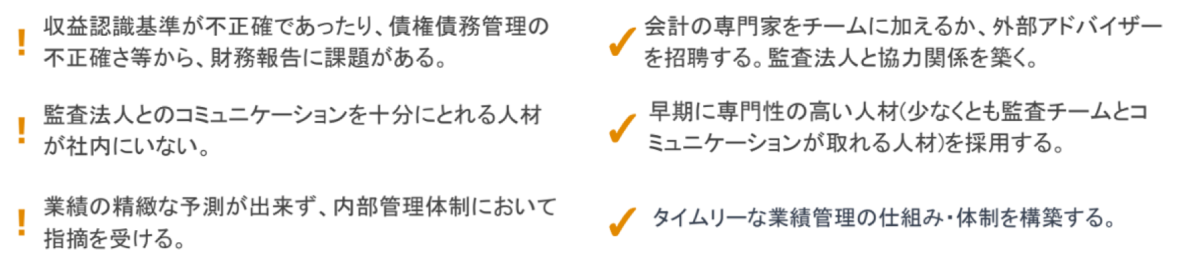

門出:上場準備に向けて本格的に体制を構築していくにあたって、収益認識基準や債権債務管理の体制を構築していきます。このフェーズになると、会計の専門家を社内のチームに加えたり外部のアドバイザーを招聘したりするなど、監査法人と協力しながら進められる体制構築が必要になります。そのうえで、少なくとも監査チームと会計上のコミュニケーションが取れる人材を確保しておくことが重要です。

近年の監査法人の傾向

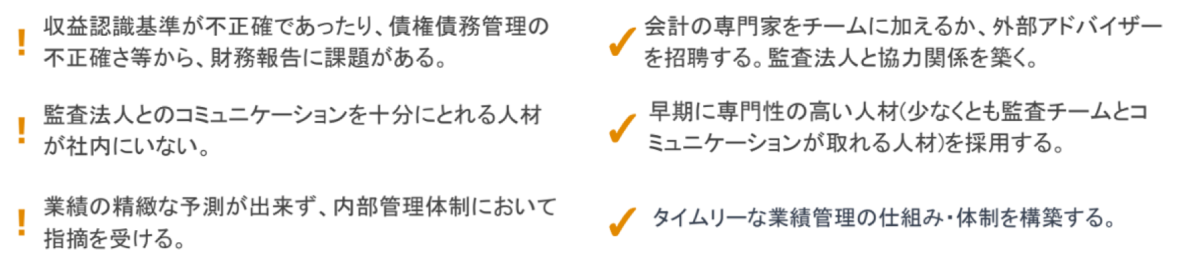

門出:昨今、大きく2つの要因が掛け合わさって、監査受嘱の水準が上がっています。

1つ目の要因には、上場企業の不正事例が後を絶たないことが挙げられます。新規上場直後に不正が発覚し、上場廃止に追い込まれる事例が後をたたないため、新規上場では、監査法人の会計監査や証券会社による審査体制が重要視されています。そもそも新規上場はプレッシャーが高い状況で経営が行われるので、必然的に監査リスクが高まり、それに対応できるだけの監査品質が要求されることになります。結果として、監査法人からクライアント先への要求水準も上がり、これを超えられない会社は監査受嘱されないという事象が発生します。これがいわゆる監査難民の問題で、「監査を受けたくても受けられない企業」が一定数生じるというわけです。

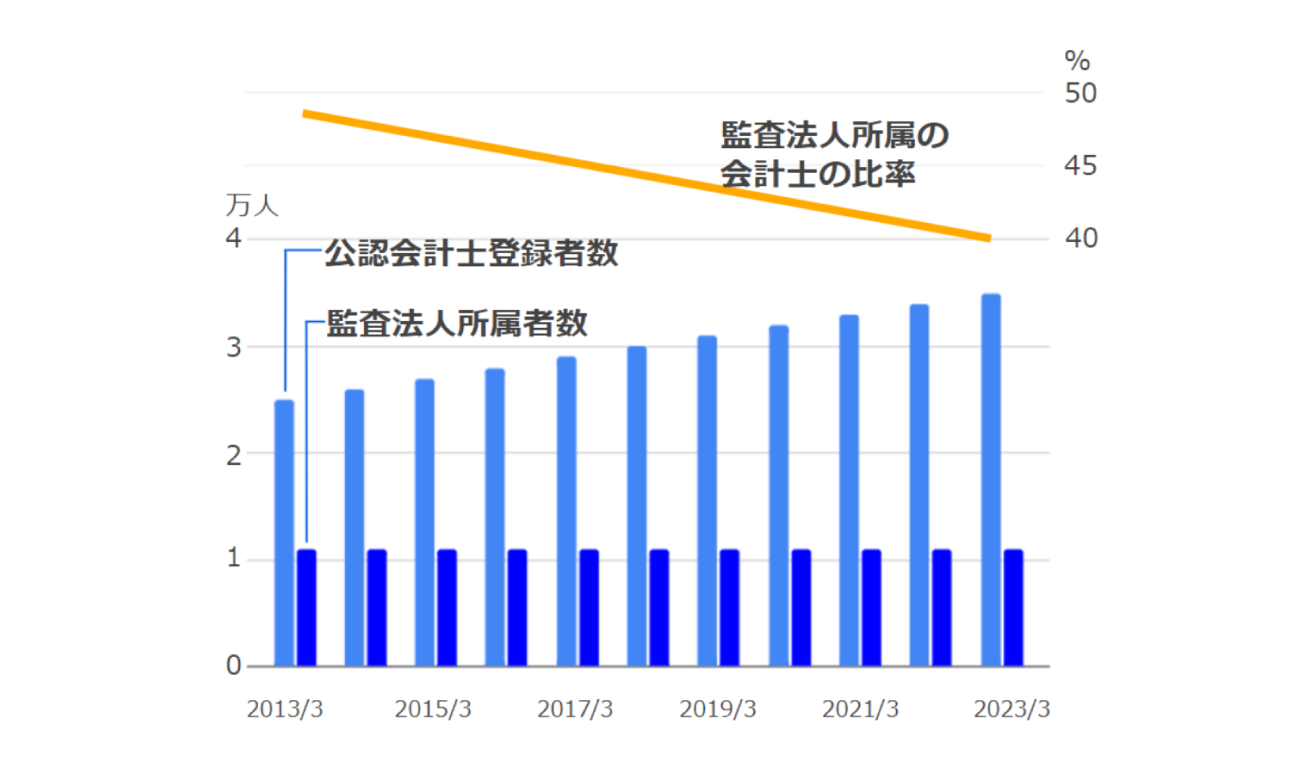

2つ目の要因としては、公認会計士の監査法人に所属する比率が低下していることです。

門出:会計士の人数はこの10年間で1万人ほど増え、2023年3月時点で3万5千人ほどになりました。しかし、監査法人に所属している公認会計士の数は増えていないばかりか、微減傾向となっています。背景には公認会計士のキャリアの多様化があり、経理職や内部監査職として一般の事業会社に進む人、CXOとして経営に関わる人が増えています。

結果として、監査品質の向上という社会からの要求に監査側のリソースが追いついておらず、監査受嘱の水準を上げざるを得ない状況が生じているのです。

監査受嘱が難しいと判断される主なケース

門出:監査受嘱が難しいと判断されるケースは、大きく2つのパターンに分けられます。1つが事業の成長性に問題がある場合、もう1つは内部管理統制に不備がある場合です。

事業の成長性に問題がある場合は、シンプルにIPOを実現させる事業成長の蓋然性があるかどうか。特に2023年は「スモールIPO」と呼ばれる時価総額100億円以下の上場が増加傾向にありましたが、これを問題視する声もあるほどです。上場までこぎつけることができるビジネスモデルなのか・明確に成長イメージがもてるのかという点は言わずもがな重要なポイントですが、これを満たさないと監査を受けることすらできない場合があります。

2つ目の内部管理統制の不備については、さらに3つのパターンに細分化できます。

正しい財務諸表を制作できる体制になっていない

門出:システム化を含めた内部統制が未整備状態で、正しい財務諸表を作成できないことが、明白である場合です。例えば、かなり手作業が介在していて月次決算ですら2ヶ月遅れているような状態では、決算短信の45日ルールに間に合わないですよね。このように体制として難しいと判断されると、N-2期には進めません。他にも、売掛金・買掛金の得先ごとの残高が明確か、不明な残高が残っていないか、などもポイントです。

監査証拠が得られない

門出:帳票が保管されていない場合です。前提として、財務諸表の数字や内部統制に関しては、それを実施したことが証明できる証跡を残しておく必要があります。取引の根拠資料がすぐに出せないと「監査証拠が得られないケース」と判断されてしまいます。

管理リソースの不足

門出:監査対応できる人員が、一定レベル以上で確保できていない場合です。例えば、創業から長く経理を担当している方がそのまま監査対応をする企業がありますが、その方が監査や上場の意味合いについて正しく理解されてないケースがあります。具体的には、「自分がやってきたことを否定されるのではないか」と必要資料の提出に必要以上に非協力的なケースが少なくありません。そこで大事なのが、上場の意味や期待していることを管理部門の方々にしっかりインプットしていくことです。監査対応できる方がいないと判断されてしい、監査受嘱されない場合があります。

ベンダー各社合同セッション

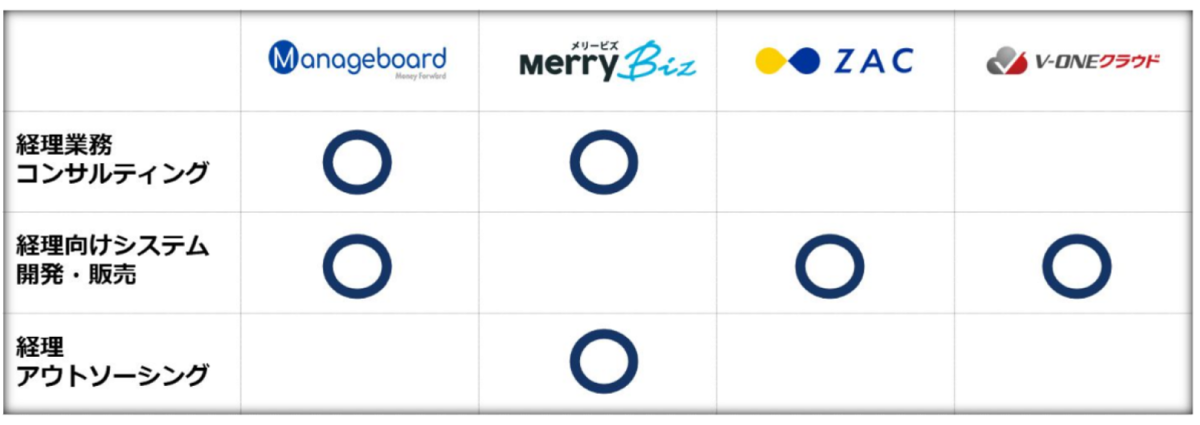

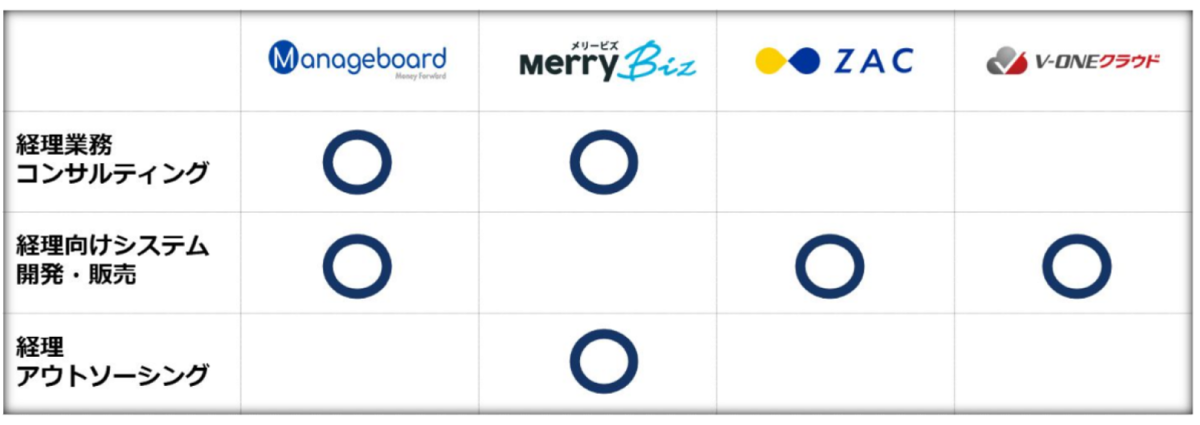

ここからは、業務を構築するコンサルティング・システム開発を担うベンダー・人的リソースを解消するアウトソーシングの3つの観点で、上場準備の落とし穴を解説していきます。

なお、図に記載の通り本日参集した企業の特徴を活かし、それぞれの視点から、皆様にお役立ていただける情報を提供します。

社内フローの構築と然るべきシステム選定

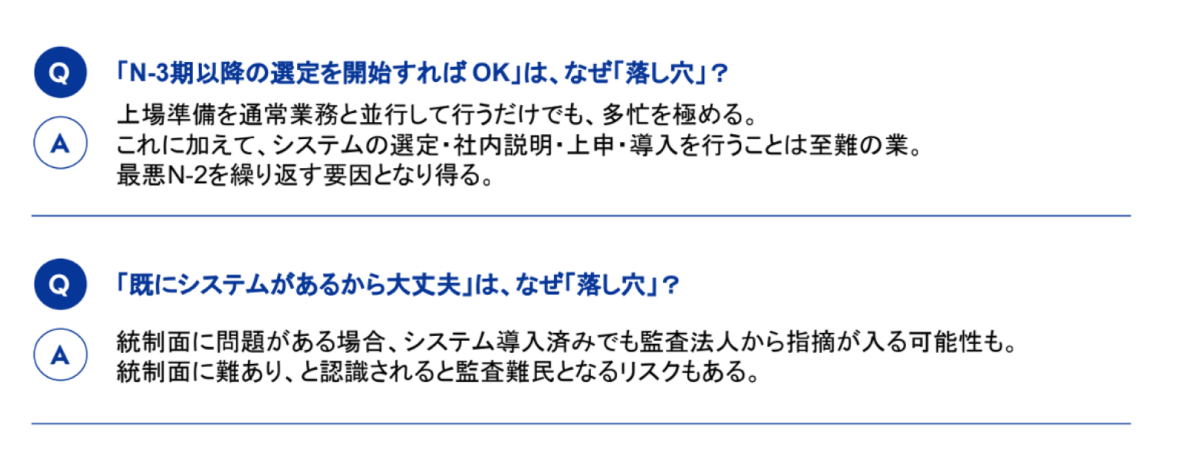

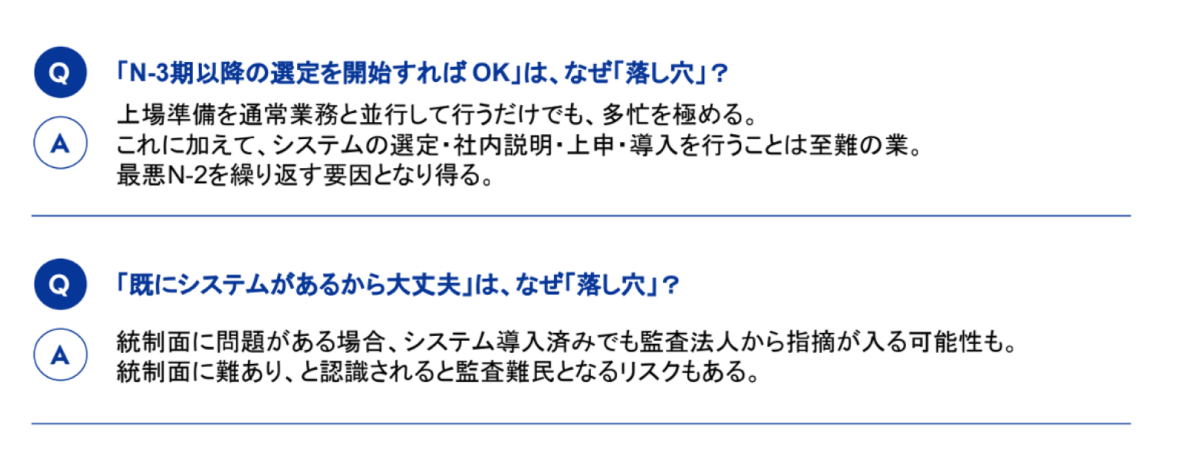

株式会社オロ 吉井(以下、吉井):はじめに、システム選定に関わる落とし穴を解説します。担当者がよくハマってしまう落とし穴は主に2つです。1つ目は「上場準備におけるシステム選定は、N-3期以降に指摘事項に対応しながら開始すれば問題ないと思っていた」というもの、2つ目は「既に実務で使っていて現場に馴染んでいるシステムがあるので、そのあたりは考えなくても大丈夫だと思っていた」というものです。

吉井:そもそも、上場準備期でなくてもシステム選定には時間がかかります。当社で取っているアンケートによると、システム選定の各プロセス(プロジェクトの発案〜導入先の選定)に投入した工数は、それぞれ「20時間以上30時間以内」という回答が最も多く、およそ15%にものぼります。上場準備中であれば、通常業務から上場準備、選定まですべて並行して遂行する必要があり、それだけでリソースを圧迫することは想像に難くありません。

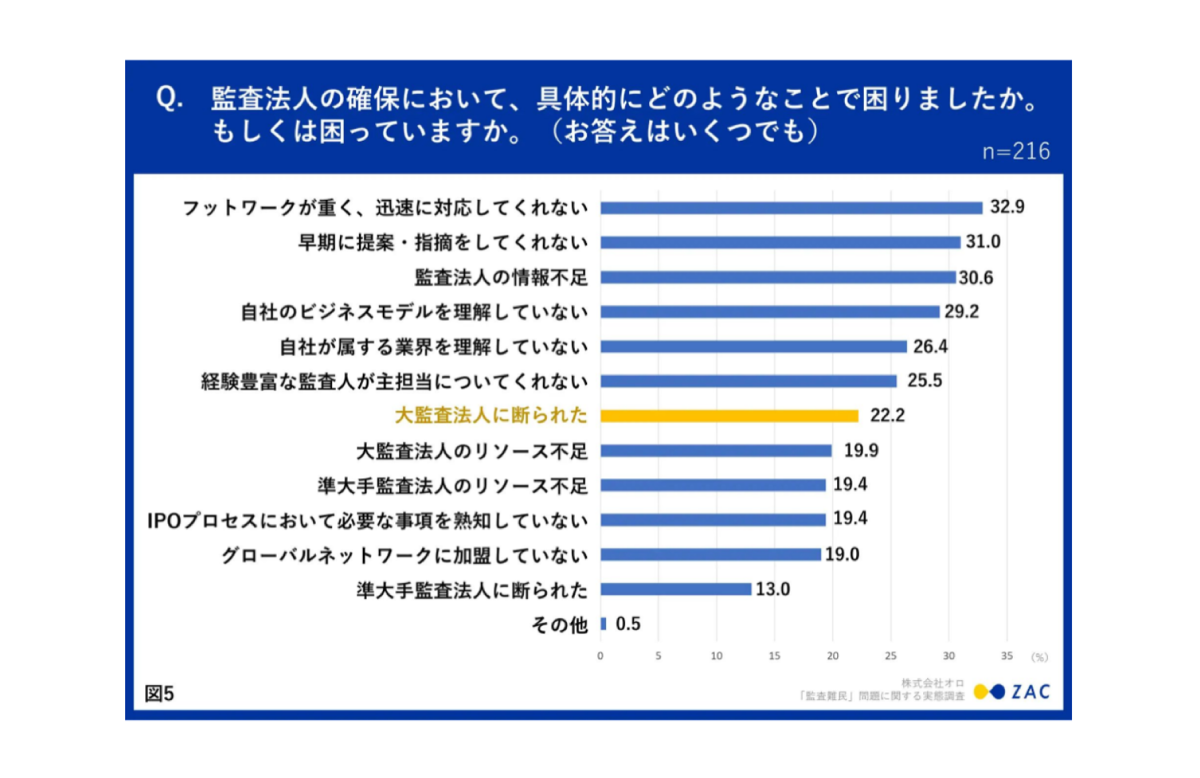

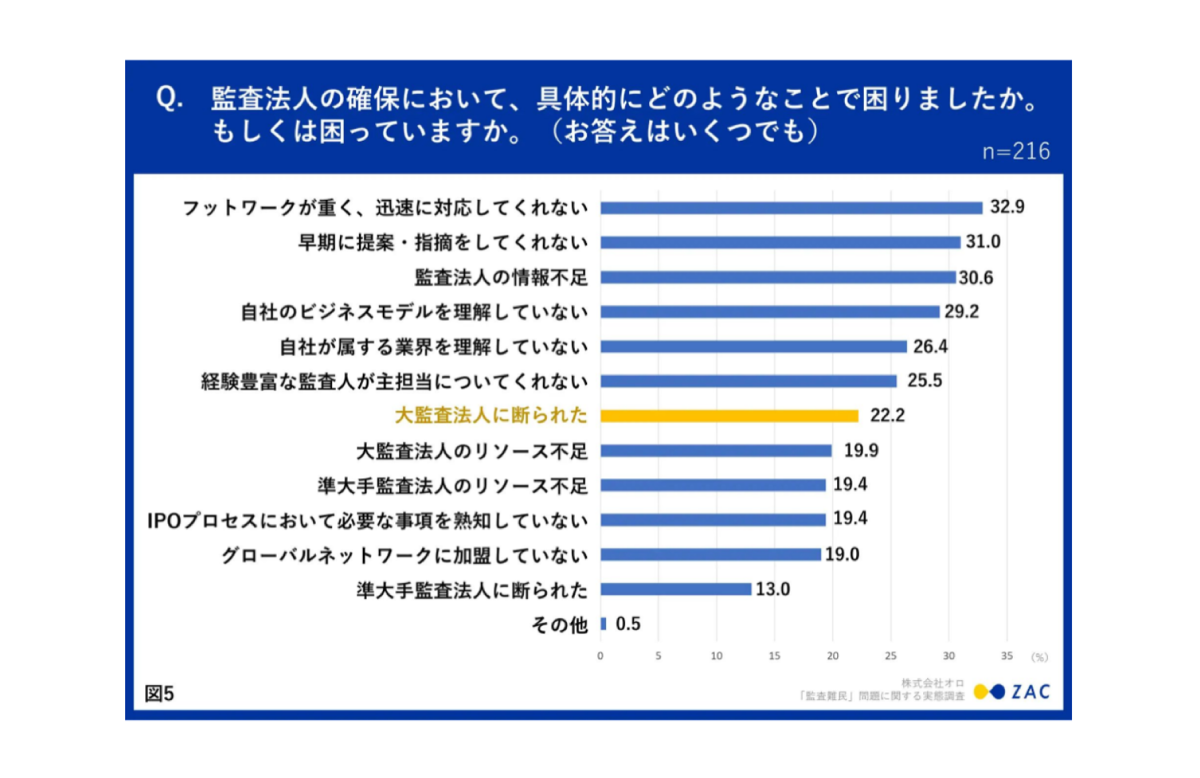

また、監査法人の確保について困ったかというアンケートには、43.2%が「困った」と回答。さらに「大手監査法人に断られた」と回答した企業は回答者の22%にもなり、あらかじめ統制を構築したうえで上場準備に臨むことが重要だとわかります。

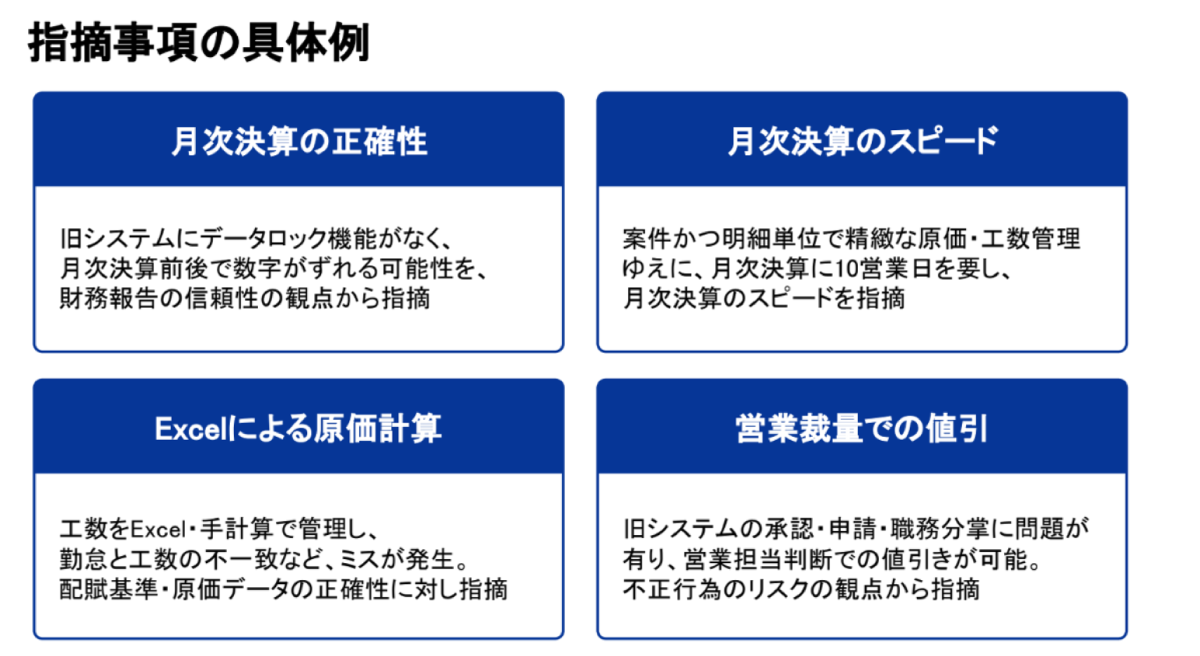

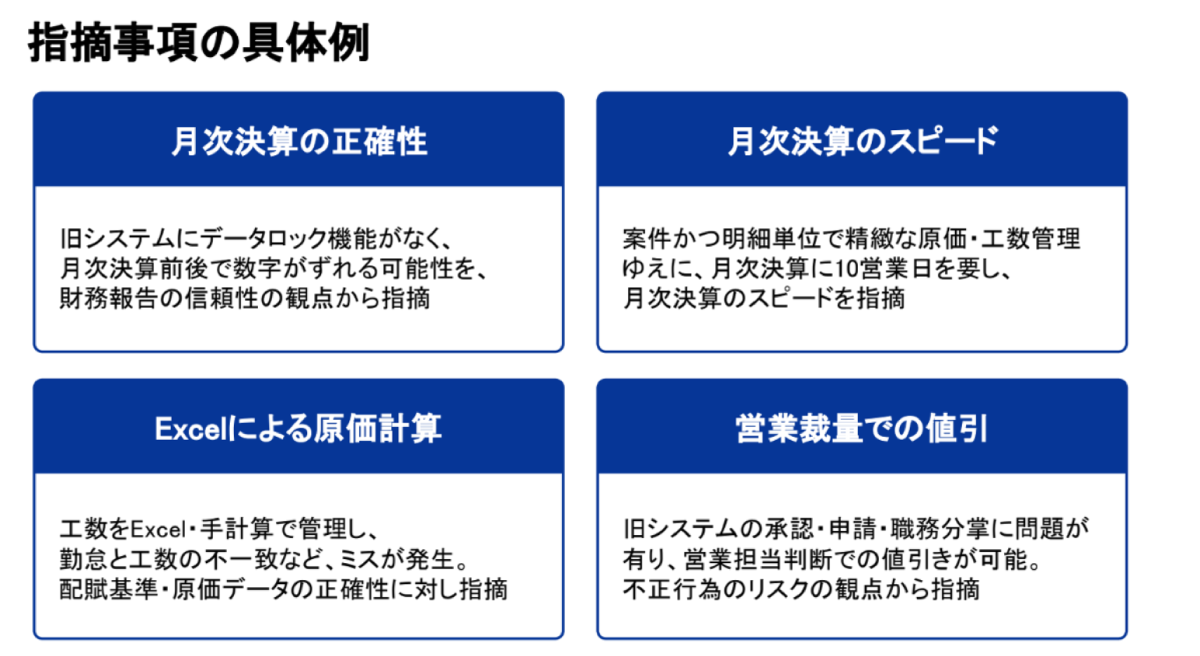

吉井:このようなシステム選定の落とし穴を回避するには、監査法人の指摘ポイントを意識して早期のタイミングからしっかり準備を進めておくこと、そのためにも不備となりうる点を補うシステムを選ぶことが重要です。

吉井:例えば、監査においては証跡を残すことが求められますが、それを補うシステムとはどのようなものでしょう。

それぞれの取引データについて注文を受けて受注したタイミングで

- 注文書をいつ受領したか

- 注文書受領に対し、承認が取られていたか

- ワークフローがセットで動いているか

- 日付の概念があるか

- 書面が出るか

- 記録が残るか

上記をデータとして記録できるシステムがそれにあたります。このあたりの細かい部分まで意識されているシステムを導入いただき、早期からフローを構築して社内に定着させていく取り組みが不可欠です。

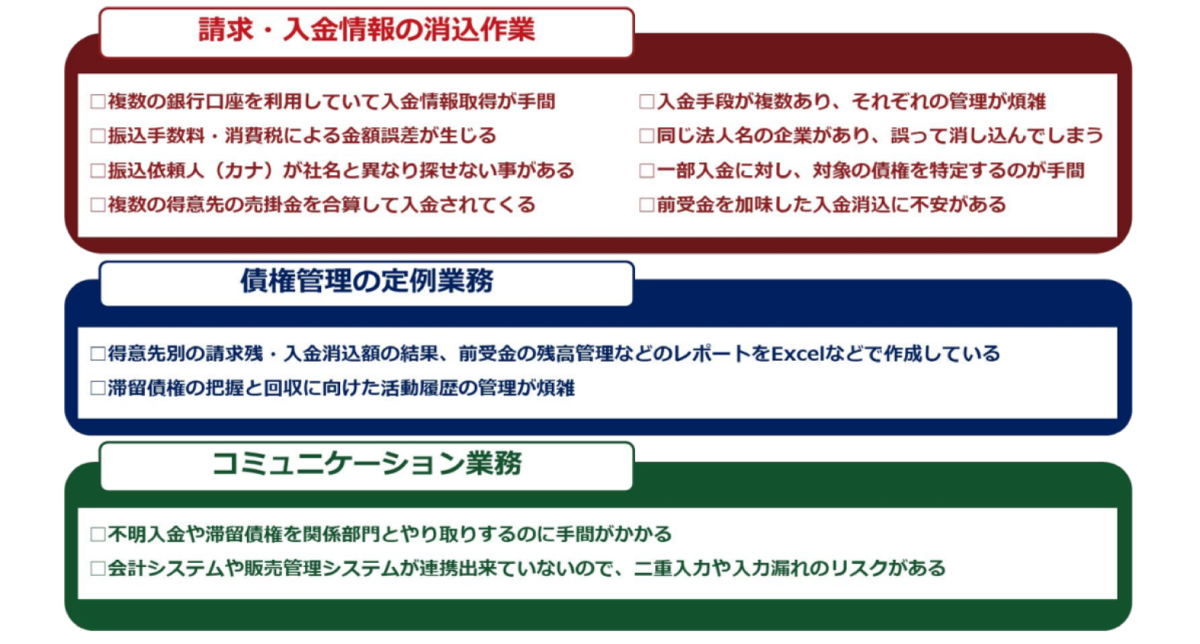

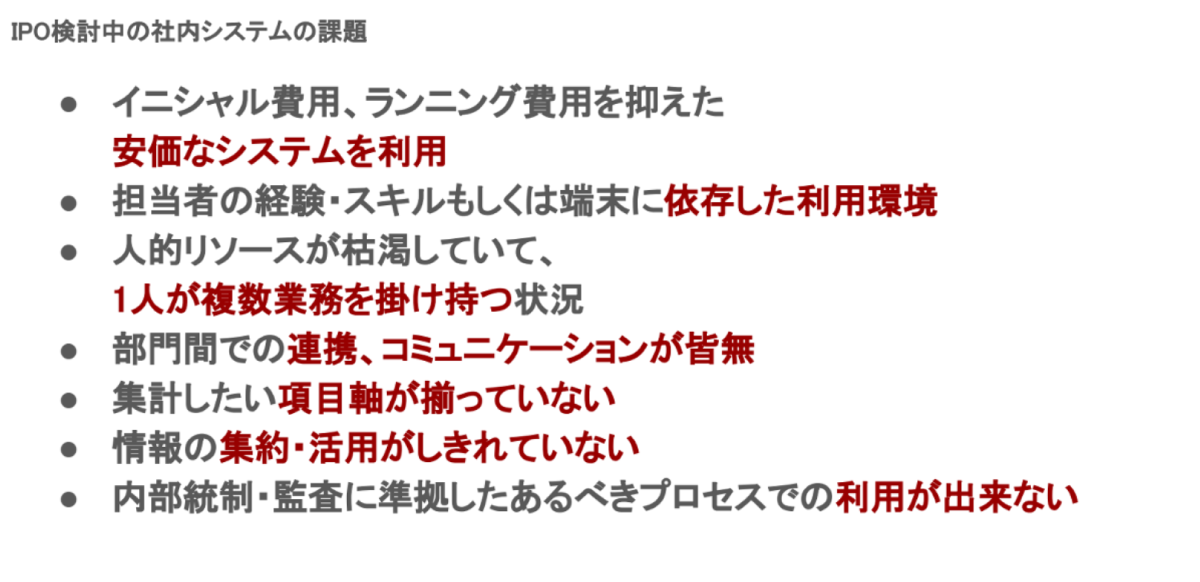

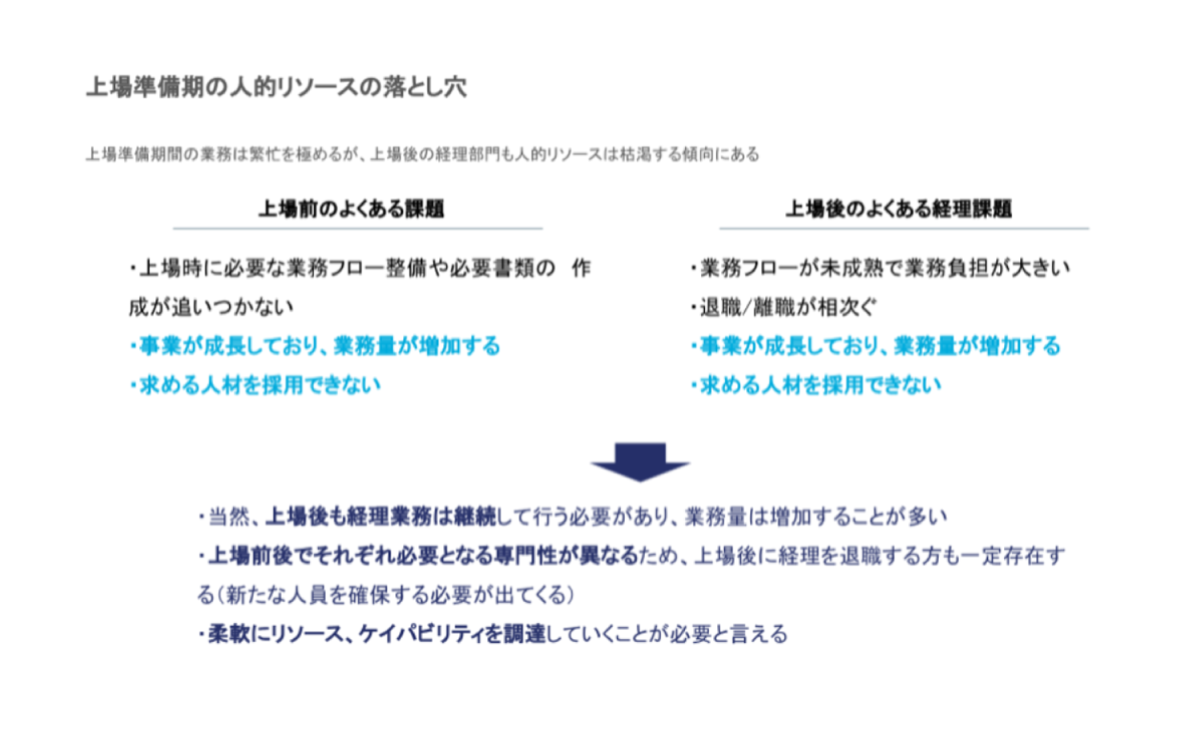

債権の管理について

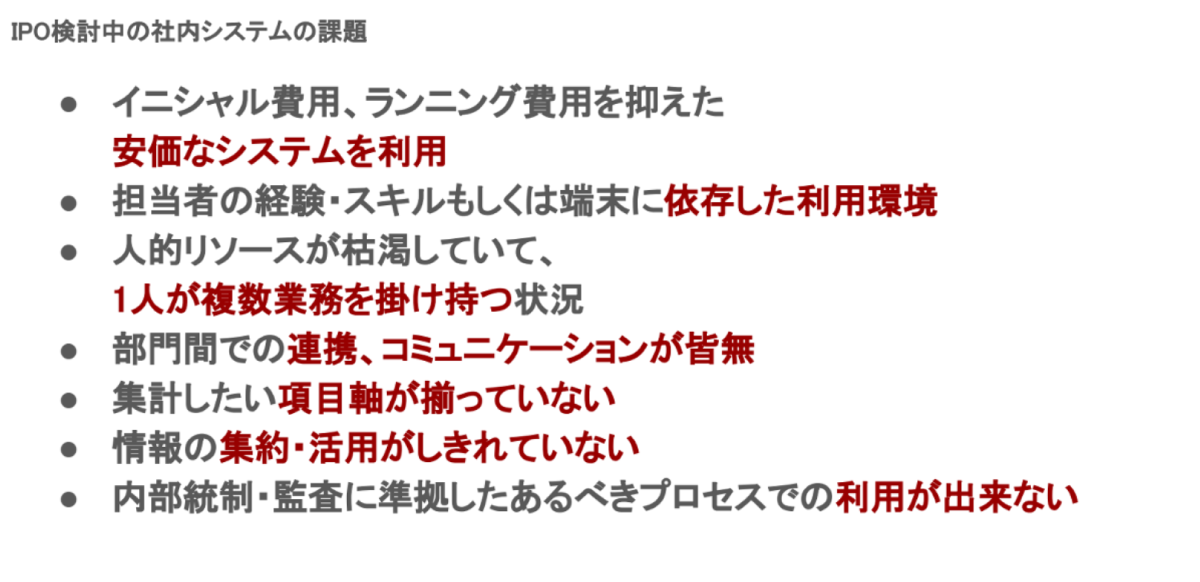

株式会社アール・アンド・エー・シー 鴨下(以下、鴨下):まさに今セミナーを視聴いただいているご担当者さまの中にも、社内システムについて何かしらの課題を感じていらっしゃる方は少なくないのではないでしょうか。請求書の発行から入金消込まで、システムの課題は社内外に大きく影響を及ぼします。

鴨下:例えば、債権管理の分野についてシステムを選ぶ際には「しっかり残高を捉えられるか」が重要です。会計システムを使って運用するのであれば、補助科目ごと・取引先ごとにきちんと残高が捉えられるかがポイントになります。

商慣習上、入金のパターンは多岐にわたるので、複数の得意先分が合算されて入金されたり、請求満額の入金ではなく、納品や検収などの都合で部分的に入金されたり、様々な商慣習に合わせて入金状況を把握することが必要ですよね。回収状況がタイムリーに捉えられるかという点は、システム選定の指針とも言えます。

鴨下:実際、当社の入金消込システムを導入いただいたお客様のなかには、担当者が目視で消込作業をしており、債権管理や残高把握、不明入金の可視化に課題を抱えているケースもありました。当社の導入事例にも出ていただいている弁護士ドットコム社では、当社の入金消込特化型システム「V-ONEクラウド」を導入いただいたことで、人数を絞った運営が実現、作業時間の観点でも工数削減につながるなど定量効果もあり、管理体制の構築に成功しています。

人的リソースの有効活用

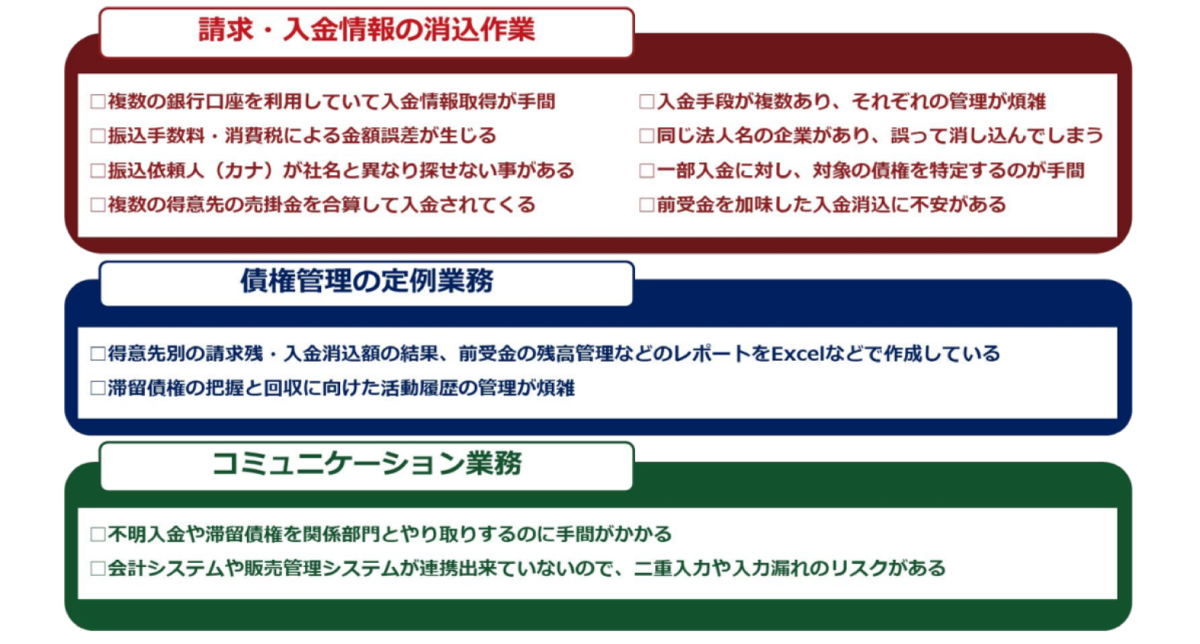

メリービズ株式会社 長谷(以下、長谷):最後に、システムを活用して実際に経理業務を行う「人」の課題、「経理現場の人手不足」を解消する方法について解説します。基本的に人的リソースは枯渇している企業がほとんどかと思います。本日視聴されている担当者のみなさんも、繁忙を極めていたり、採用活動において「なかなかいい人がいない」とお困りの状況ではないでしょうか。

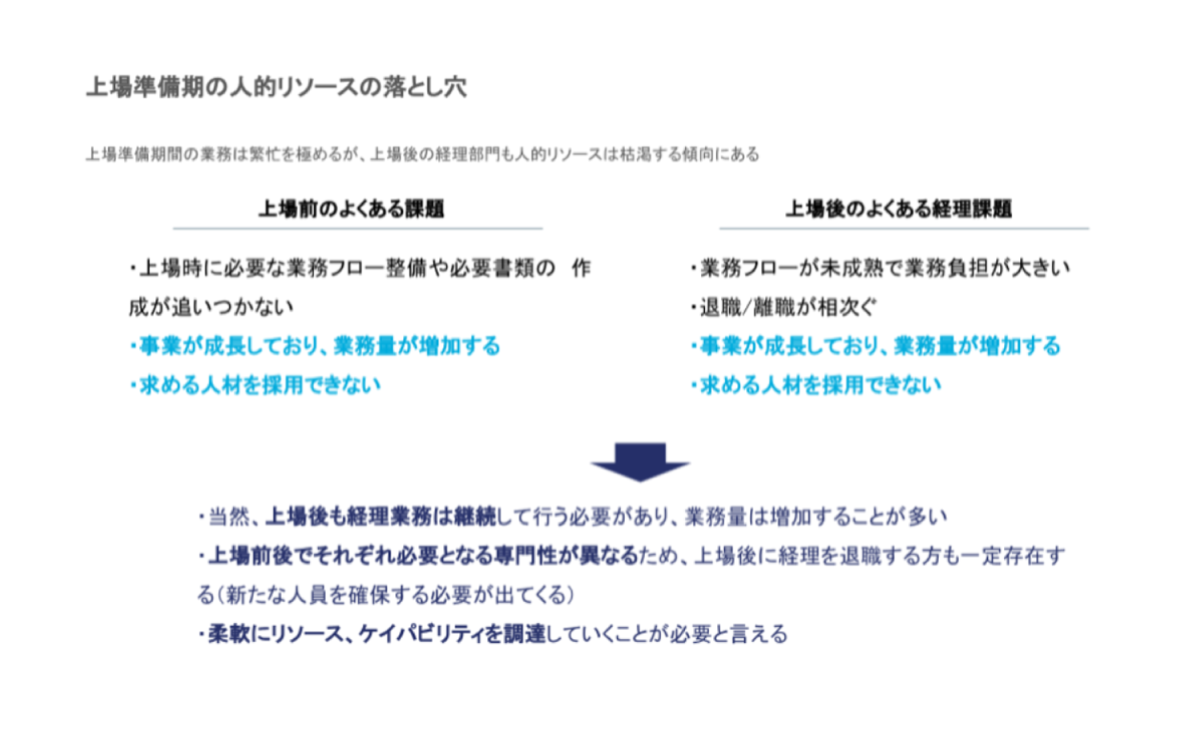

改めて、人的リソースの観点で、上場前後の課題を確認します。

長谷:該当スライドは弊社のお客様からよく聞く課題をまとめたものですが、特に水色部分は上場前後で共通しています。

当然ながら上場後も経理業務は継続して行う必要がありますし、むしろ業務量は増加することがほとんどです。ただし、上場前後で必要となる専門性は異なるでしょう。具体的には、上場前は「いかに内部統制・仕組みを作っていくか」がメインの課題と言われていますが、上場後は業務ボリュームが増えるので「いかに回せる仕組みをつくるか・監査法人との定常的な折衝をスムーズに進めるか」がポイントになっているように見受けられます。結論として、企業のフェーズに合わせてリソース(人材)やケイパビリティ(専門性)を臨機応変に調達することが肝要と言えます。

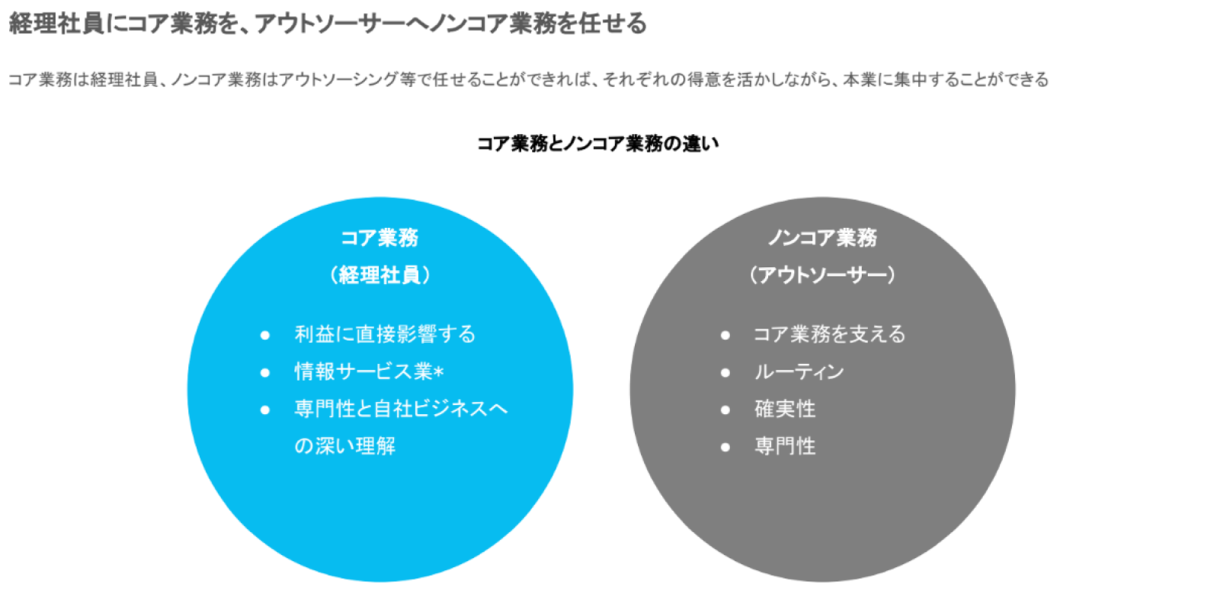

経理社員が不足するなか、柔軟にリソースを調達するにはどうすればいいのか。そこで有効なのが、経理社員とアウトソーシングのハイブリッド活用です。経理業務をすべてアウトソーシングするのではなく、経理社員の方々と分掌していくことがポイントになります。

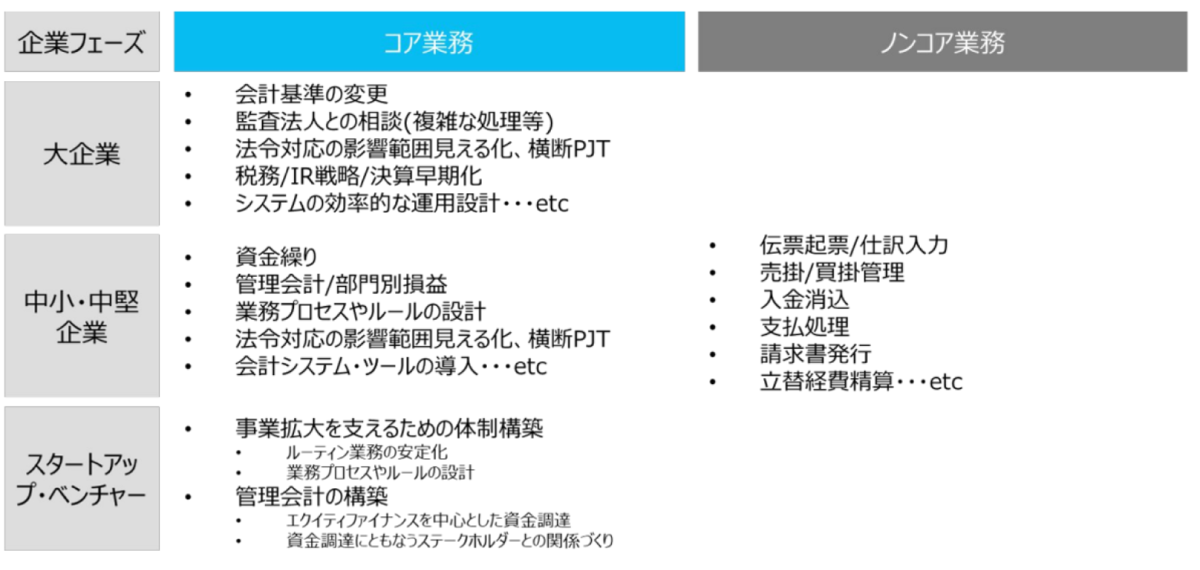

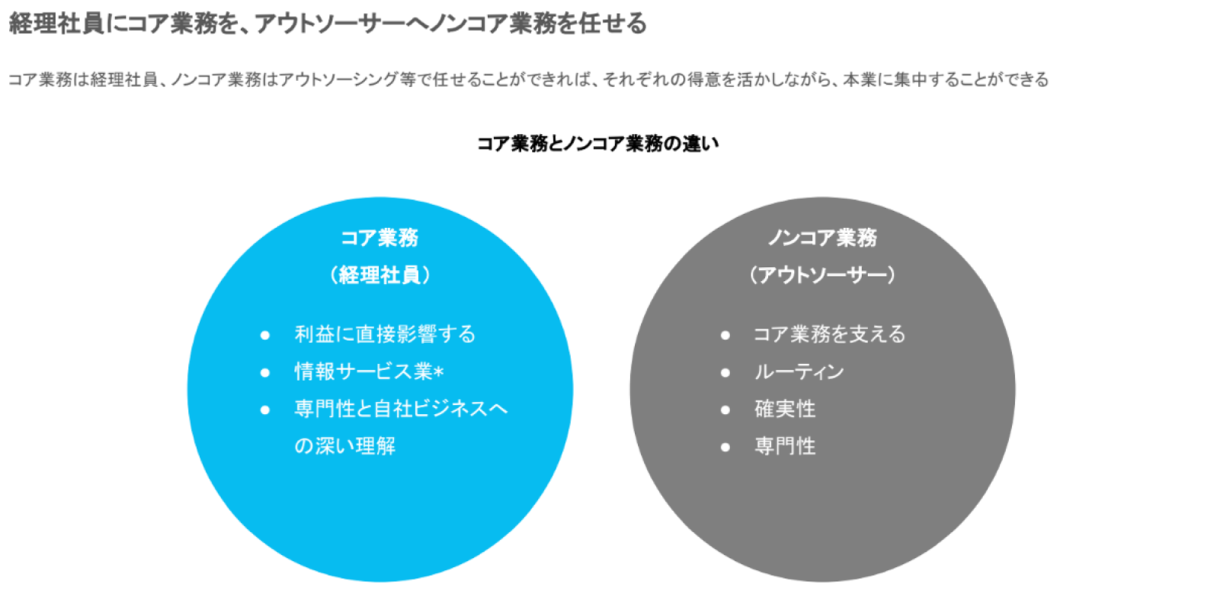

長谷:ではどのように役割分担していくのか。端的に、経理社員にはコア業務を、アウトソーサーにはノンコア業務を任せる形が理想です。一般的に、コア業務は「利益に直接影響する業務」、ノンコア業務は「コア業務を支える業務」と言われています。

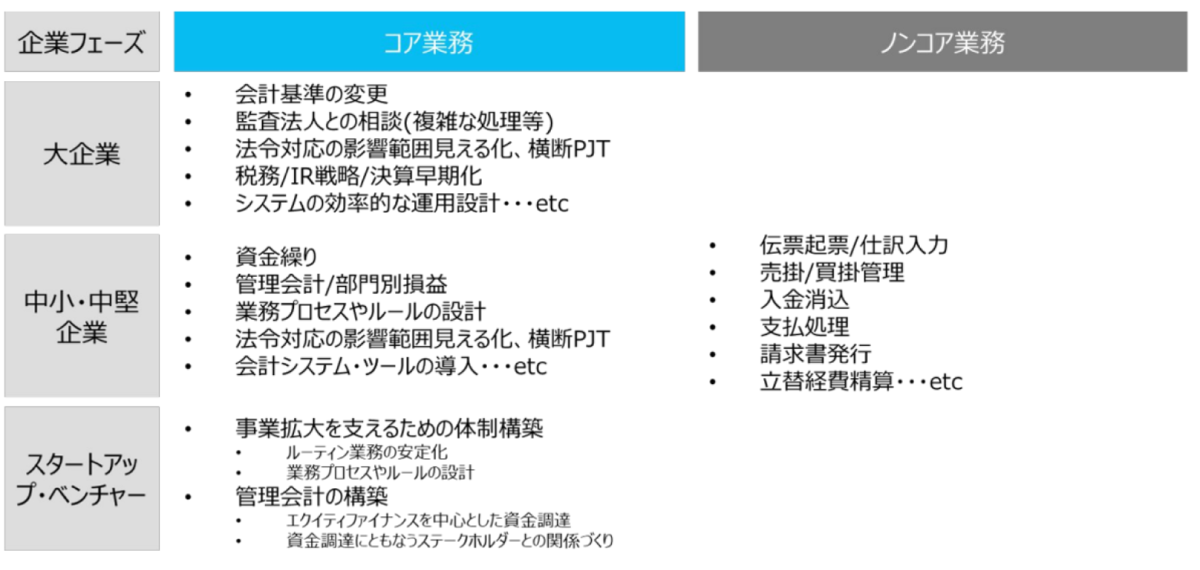

長谷:スライドでは一例を紹介していますが、コア業務はフェーズごとに業務内容が変わるのに対し、ノンコア業務はどのフェーズでも業務の種類が同様のものである、という点がポイントです。コア業務は企業の状況に応じて必要なケイパビリティが異なるので、柔軟に対応ができて自社のビジネスをしっかりと理解している経理社員を育成し、業務を任せていきましょう。他方で、業務内容が比較的変わらないノンコア業務についてはアウトソーサーに任せる、という体制が理想です。

実際、当社でご支援させていただいたお客様は、経費精算業務が定常的にリソースを逼迫していたものの、それをテコ入れする時間がなかなか確保できないという状況でした。まずはテコ入れするためのリソースを補填する目的でアウトソーシングを導入いただき、経費精算業務を当社で代行し、同時に改善も進めていきました。結果として20分の1まで業務量を削減できただけでなく、社内でDXの意識が広まったことで改善のサイクルが回り始めたという事例です。ご支援開始当初は上場準備期でしたが、今はプライム市場へ上場されております。

このように、上場準備における人手不足を解消するためには、事業の成長に合わせて必要なリソースを外から補填していくことが大切です。

以上、ライトニングトーク、並びにベンダー各社合同セッションの内容を抜粋してお届けさせていただきました。

当日は、各社合同セッションの合間に登壇者と公認会計士門出氏のディスカッションが挟まれ、プロの目線ならではの意見が交わされています。セミナー後のアンケートでは、次回開催を望む声もいただく結果となりました。

本イベントレポートが、上場準備を進められる皆様の課題解決の一助となれば幸いです。なお、該当分野でお困りの方はぜひ、ご気軽にご連絡ください。