ブログ記事

売掛金とは?間違いやすい勘定科目と仕訳方法をわかりやすく解説

企業経営を安定させる上で、資金繰りの知識は欠かせません。「黒字倒産」を防ぐためにも、資金の流れを正確に把握し、管理することが不可欠です。本記事では、資金繰りの基本から、資金繰り悪化のサインと原因、そして改善策まで網羅的に解説します。資金繰り表のテンプレートもぜひご活用ください。

目次

企業の資金繰りを理解することは、安定した経営への第一歩です。まずは資金繰りの最も基本的な概念と、その重要性について知っていきましょう。

「黒字倒産」とは文字通り、会計上は利益が出て「黒字」であるにもかかわらず、手元の資金が尽きて事業継続ができなくなる状態を指します。この矛盾は、利益と現金の性質の違いによって生じます。

なお、「黒字倒産」は、単に手元資金が尽きてしまう場合に限らず、信用不安によって金融機関から融資を受けることが難しくなるケースも考えられますが、本記事の「黒字倒産」は手元資金が尽きて事業継続が不可能となるケースを想定して解説します。

企業は通常、商品やサービスを販売しても、その代金がすぐに入金されるとは限りません。たとえば、売掛金として後日回収する場合、会計上は売上が計上され利益が発生しますが、実際の現金はまだ手元にありません。同様に、過剰な在庫を抱え込んだり、大型の設備投資を行ったりした場合、これらの購入に現金は支出されるものの、それがすぐに利益として回収されるわけではないため、一時的に手元の資金が大幅に減少します。

このように、利益は発生主義に基づいて計上されます。一方で、現金の出入りにはタイムラグがあるため、入金より先に支払いの義務が発生すると、帳簿上は黒字でも資金が足りず支払いが滞り倒産に至るのです。

「利益」と「資金」は違うと先ほど説明しましたが、具体的には以下のような違いがあります。

会計上の利益と、実際の現金の動きにはズレが生じます。売上が発生しても実際に入金されるまでに時間がかかる「掛取引」などもズレが生じる一例です。

この利益と資金のズレを正確に把握し、未来の資金不足を防ぐために、資金繰り表が重要になります。過去の現金の流れを俯瞰できるキャッシュフロー計算書も重要ですが、本記事では「未来の資金ショートを防ぐ」資金繰り表にフォーカスします。

資金繰りの悪化は、企業の存続に直結する深刻な問題です。経営者は、いち早くその兆候を察知し、適切な対策を講じることが求められます。資金繰り悪化を示す具体的なシグナルと、その背景にある主な要因を知っておきましょう。

資金繰り悪化の主な原因は、企業内部に起因する要因と、外部環境の変化による要因に大きく分けられます。それぞれ代表的なものを5つずつまとめました。

収益よりも費用が上回る状態が続くと、徐々に資金が枯渇していきます。

売上の大幅な減少はもちろん、急激な売上増も仕入れや人件費の先行支出を招き、資金繰りを圧迫します。

過剰な在庫は現金の滞留を招き、資金繰りが悪化します。「在庫回転率の低下」といったシグナルとして現れます。

商品やサービスを提供しても売掛金の入金が遅れると資金が不足します。これは適切な与信管理ができていないことなどが根本的な原因であり、資金繰り悪化のシグナル(売掛金伸び率が高い、回収サイトが長い)として現れます。

資金管理に関する内部統制が不十分だと、資金の不正使用や横領のリスクが高まります。

金利の上昇は借入金の利払い増加につながり、為替変動は国際取引を行う企業の収益や支出に影響を与え、資金繰りを悪化させる恐れがあります。

主要な取引先の経営状況が悪化したり倒産したりすると、売掛金の回収が困難になり、自社の資金繰りに大きな影響を与えます。

全体的な景気の低迷は、売上の減少や回収期間の長期化につながり、資金繰りを圧迫します

自然災害や感染症の流行など、予期せぬ事態は事業活動に大きな影響を与え、資金繰りを急激に悪化させることがあります。

信用力低下や経済情勢により融資が受けにくくなることがあります。

資金繰りの悪化につながる要因を確認したところで、内容を整理し、より具体的に事例を考えてみましょう。以下のような兆候が見られる場合、資金繰りが悪化している恐れがあります。

これらの項目に5つ以上当てはまる場合、資金繰り改善のためのアクションプランを検討する時期と言えるでしょう。

資金繰りの状況を正確に把握し、未来の資金不足を未然に防ぐために不可欠なのが「資金繰り表」です。資金繰り表の基本的な役割と、その作成において最低限押さえておくべきポイントを解説していきます。

資金の状況を把握するための書類として、「資金繰り表」と「キャッシュフロー計算書」があります。これらは混同されがちですが、目的と役割が明確に異なります。

将来の現金の出入りを予測し、資金ショートを未然に防ぐことを主な目的としています。法的義務はありませんが、経営管理上、有効な書類です。

過去の一定期間における現金の増減とその原因を、営業活動、投資活動、財務活動の3つの区分で表示したもので、企業の財務状況を外部に開示する目的があります。このキャッシュフロー計算書は、金融商品取引法や会社法に基づき、有価証券報告書の提出を必要とする大会社などに作成義務があります。

つまり、資金繰り表が「未来の予測」に焦点を当てるのに対し、キャッシュフロー計算書は「過去の実績分析」に焦点を当てている点が大きな違いです。

豆知識:キャッシュフロー計算書で「資金のクセ」を見抜く

キャッシュフロー計算書は、過去の現金の動きを営業、投資、財務の3つの活動で明確にします。これにより、自社の資金の「稼ぐ力」「使う場所」「調達・返済状況」といった「クセ」を把握できます。

たとえば、営業キャッシュフローが3期連続でマイナスなら、本業で稼ぐ力が不足している恐れがあり、早急な対策が必要です。

資金繰り表の作成は、以下の5つのステップで進められます。これらの手順を踏むことで、初心者でも効率的に資金繰り表を作成し、資金管理に役立てることが可能です。

資金繰り表を作成するには、現金の動きを把握できる資料として、現金出納帳や預金出納帳、月次試算表などを準備します。

資金繰り表は、主に「前月繰越」「収入」「支出」「財務収支」「翌月繰越」といった項目で構成されます。

過去の現金や預金の入出金実績を項目ごとに正確に入力します。過去3〜6ヶ月の実績を入力することで、自社の入出金パターンを把握できます。

実績に基づいて、将来の収入(売上、売掛金回収など)と支出(仕入れ、人件費、家賃、借入金返済など)を予測し、入力します。特に、毎月発生する固定費や借入金の返済などは予測が立てやすいでしょう。

各月の収入から支出を差し引き、月末にいくらの現金が残るかを計算します。この「翌月繰越」の金額がマイナスにならないように管理することが重要です。

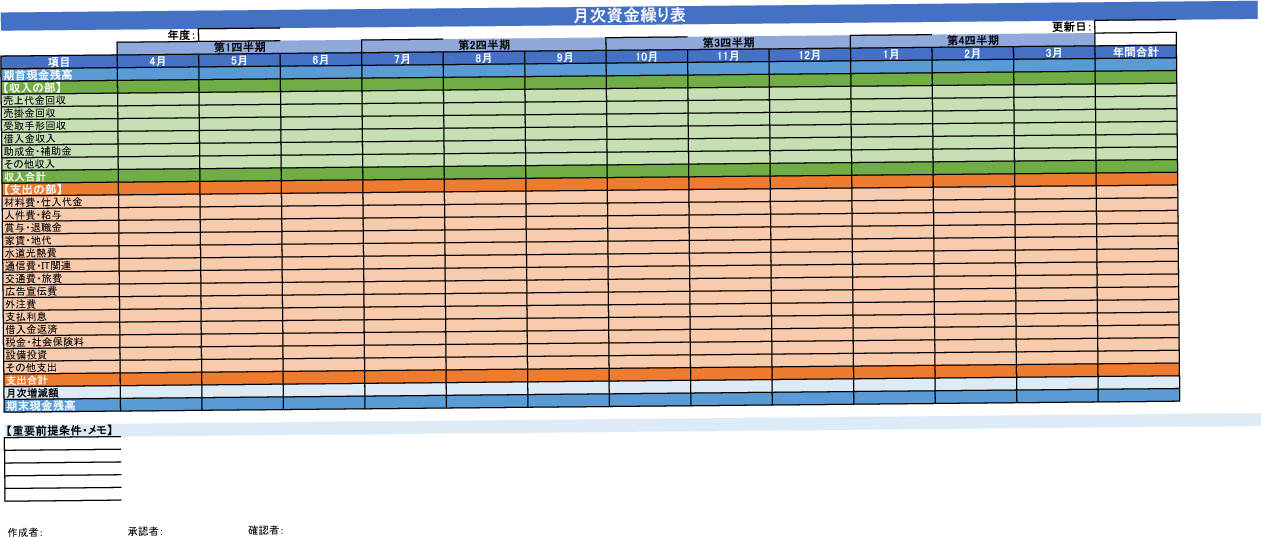

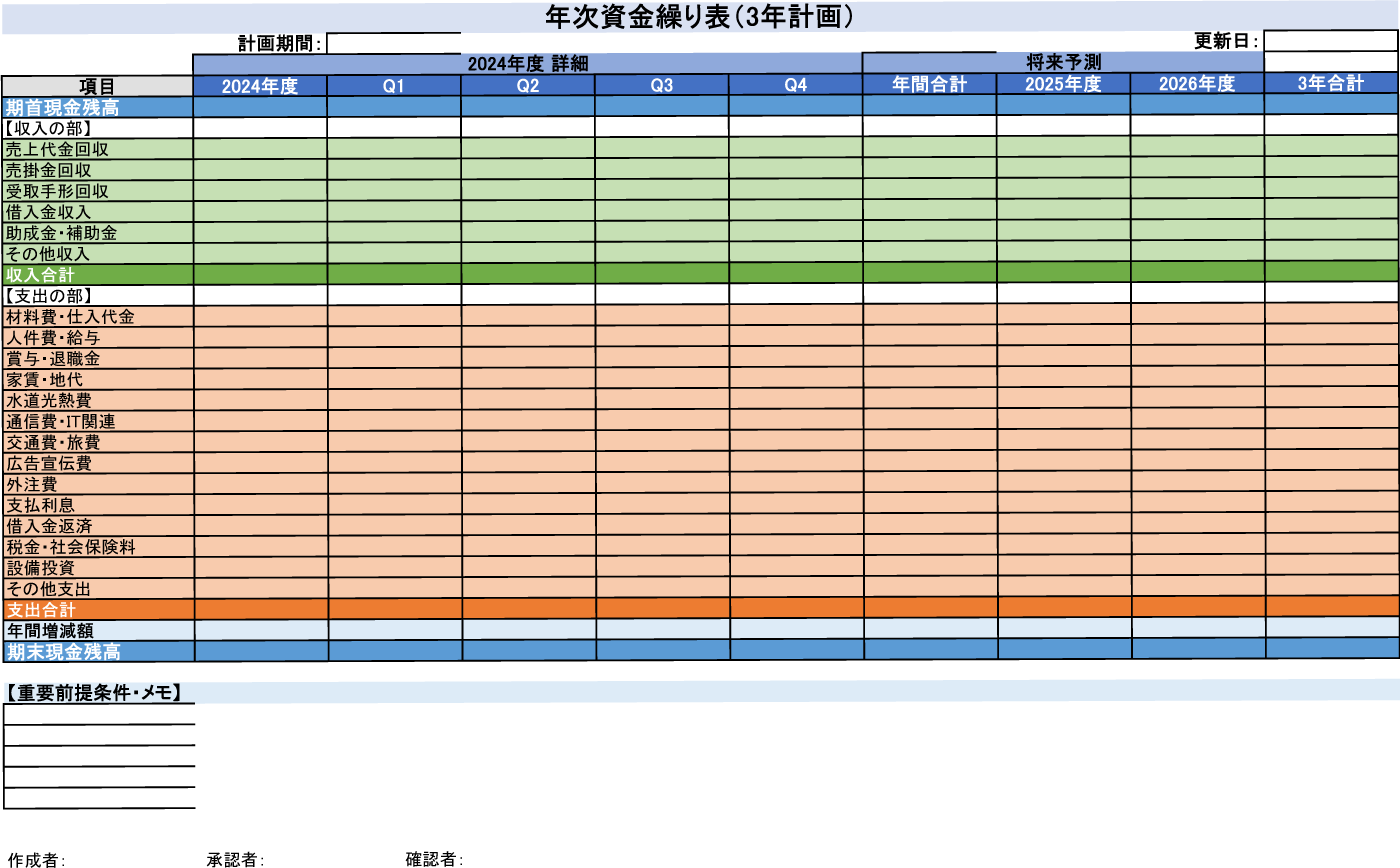

すぐに業務に使える、資金繰り表のテンプレートをご用意しました。ご自身の会社に適した形に組み替えつつご活用ください。

資金繰りを改善するためには、現状を正確に把握した上で、具体的な行動計画を立てて実行することが不可欠です。ここでは、短期、中期、長期それぞれの視点から、資金繰りを安定させるための効果的なアクションを10個ご紹介します。

資金の回収を早めることで、短期的な資金不足を解消します。迅速な対応が求められる場面で、すぐに実行できる効果的な策です。

取引先との交渉により、売掛金の入金サイトを短くしたり、早期支払割引制度を導入したりすることで、現金の回収を早めます。

新規取引開始時や既存取引先の与信状況を定期的に確認し、回収不能リスクを未然に防ぎます。

支払期日超過分は即日督促状を送付し、早期回収を徹底します。

支出を抑制し、借入条件を見直すことで、中期的な資金繰りを改善します。計画的な見直しと交渉が重要となります。

仕入先との交渉により、買掛金の支払いサイトを長くすることで、手元資金の流出を遅らせることができます。

過剰な在庫は資金を滞留させるため、適切な在庫水準を維持し、在庫回転率を向上させるための仕組みを導入します。

不要な経費や固定費を見直し、削減することで、支出を抑制し資金を温存します。

既存の借入金について、より金利の低い金融機関への借り換えや、返済期間の見直しを行うことで、毎月の返済負担を軽減し、資金繰りを改善します。

事業構造そのものを見直し、ITを活用することで、長期的な資金繰りの安定化を図ります。これらは企業の競争力強化にもつながります。

既存事業に加えて新たな収益源を確保することで、経営基盤を強化し、資金繰りの安定化を図ります。

ITツールの導入や業務プロセスのデジタル化により、業務効率を向上させ、コスト削減や生産性向上を実現し、長期的な資金繰り改善につなげます。

資金繰りに関して、よくある質問をまとめました。

資金繰り表は、企業や事業の状況に応じて「月次」または「日次」で作成されます。どちらの形式も、必要に応じて自由に作成期間を設定できます。

月次資金繰り表

一般的に最も多く作成され、月単位での資金の増減を確認するのに適しています。月によって売上が大きく変動する業種などで、資金繰りが悪化しそうな月を把握するのに役立ちます。

日次資金繰り表(日繰り表)

資金繰りが逼迫している状況で、日々の現金の出入りを詳細に把握し、資金ショートを回避する必要がある場合に作成されます。

以下の3つのステップを最初に行うことを推奨します。

現金出納帳や預金出納帳などを用いて、過去の実績と将来の予測を洗い出し、どこで資金が滞留しているのか、いつ資金が不足するのかを具体的に把握します。

売掛金の回収遅延、過剰在庫、無駄な支出、借入金の返済負担など、資金不足の根本原因を突き止めます。

早期にメインバンクや顧問税理士に相談し、資金繰り表を提示しながら状況を説明することで、融資の相談や返済条件の見直しなどのサポートを得られる可能性があります。

企業の安定経営において、資金繰りはまさに「経営の血液」とも言える重要な要素です。本記事では、資金繰りの基本から実践的な改善策まで網羅的に解説してきました。大きく3点にまとめたので、再度振り返りましょう。

監修

税理士 高橋龍二

1957年、山形県尾花沢市生まれ。1982年、税理士試験合格。1987年、税理士登録。2022年、税理士法人伊藤・高橋事務所を開設し、代表社員税理士となる。日本税理士会連合会理事、東北税理士会副会長、東北税理士会山形県支部連合会会長(いずれも2023年7月退任)。多くのクライアントとともに、地方において豊かに暮らしていくことを目指している。